Corporate finance

Struttura finanziaria

02 Maggio 2011 • di Fabio Bolognini

Private Equity e PMI: un amore mai sbocciato

![]() effettua il login per scaricare il pdf

effettua il login per scaricare il pdf

Il rapporto tra Private Equity e PMI è ancora molto debole in Italia: pochissimi investimenti in imprese con fatturati inferiori a € 10 milioni e scarsa apertura delle PMI a investitori finanziari. La crisi di risultati e d’identità che ha colpito il private equity, insieme alla partenza del Fondo Italiano di Investimento, potrebbero orientare i fondi verso le PMI più piccole anche con partecipazioni di minoranza.

Commenta (0 presenti)

Sommario

- Il dibattito sul Private Equity

- Il peso del Private Equity nel finanziamento delle PMI

- La crisi d'identità del Private Equity

- Le nuove prospettive del Private Equity e il rapporto con i piccoli imprenditori

- Il Fondo Italiano di Investimento

- Altre iniziative

- Conclusioni

1. Il dibattito sul Private Equity

Larga parte degli articoli e delle pubblicazioni apparse negli ultimi anni in tema di rapporto tra private equity e imprese italiane ricalca schemi prevedibili, promuovendo in modo incondizionato il ruolo del capitale-finanziario nelle imprese. La cronica sottocapitalizzazione delle nostre PMI, la carenza di mercati finanziari alternativi al debito bancario, il contributo positivo che deriva dall'ingresso di un fondo di private equity nella gestione 'artigianale' dell'impresa sono i temi maggiormente commentati, spesso grazie all’attività promozionale dell’AIFI, l’associazione degli operatori di private equity. Solo nel 2010, di fronte ad una vera e propria crisi del private equity, sono emerse osservazioni più critiche sul ruolo dei fondi e sugli errori commessi.

L’uniformità del dibattito mi spinge ad affrontare il tema del rapporto tra private equity e PMI cercando una prospettiva diversa e, spero, più realistica, se riferita all’impatto sul segmento della piccola impresa. Prima di tutto vorrei esaminare il peso del private equity nel generale contesto del finanziamento delle nostre PMI, poi soffermarmi su quanto è successo nel periodo di maggiore crisi del nostro sistema industriale e dello stesso comparto del private equity (2008-2010) e chiudere con qualche elemento di prospettiva futura.

2. Il peso del Private Equity nel finanziamento delle PMI

Sulla base dei dati registrati e pubblicati dall'osservatorio PEM ® dell'Università Carlo Cattaneo-LUIC, nel 2008 sono state concluse 128 operazioni dai circa 45 operatori attivi sul mercato italiano. Nel 2009 il numero di operazioni concluse è crollato del 60% per un totale di 51 investimenti. Nel 2010 sembra essere in atto una ripresa del mercato, segnalata dall'indice PEM-I, che sta riportandosi ai livelli del 2008, anno record.

Di diverso avviso la ricerca presentata lo scorso novembre da PriceWaterhouseCoopers che cita nel 2010 un’ulteriore diminuzione degli investimenti di circa il 50% per un totale di €552 milioni investiti, molti dei quali in poche grandi operazioni.

Che si tratti di 128 o 51 operazioni, si capisce subito che l'impatto del private equity sul comparto delle PMI, che nella sua dimensione di fatturato ricompresa tra 3 e 50 milioni di Euro di fatturato annovera qualcosa come 700.000 imprese, è assolutamente marginale.

Tavola 1 indice PEM Fonte: Private Equity Monitor 2009

Per completezza statistica va detto che anche i dati rilevati dal Laboratorio Private Equity e Lbo della SDA Bocconi sono in linea con in numeri del PEM (65 nuovi investimenti contro 51). Se sia più un problema di domanda delle PMI o di offerta di capitali da parte degli operatori non credo sia utile discuterne nuovamente in questa sede. È certo che la presenza attuale di operatori, i fondi a disposizione e la loro attitudine molto selettiva all'investimento classifica senza ombra di dubbio il private equity come un “prodotto finanziario” di super-nicchia con dimensioni lontanissime da alternative finanziarie come il leasing o il factoring. Tuttavia rimane per le imprese uno dei due sbocchi disponibili per la crescita del capitale di rischio, insieme alla ancora più controversa quotazione in Borsa.

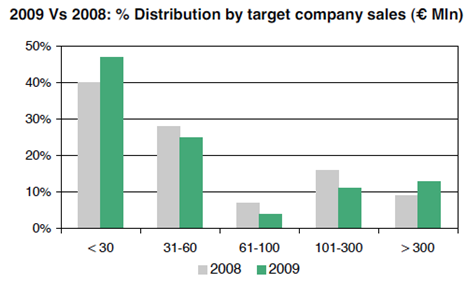

Un secondo aspetto da rilevare fa riferimento alla dimensione e tipologia degli investimenti fatti dagli operatori di private equity. Nel 2008 le operazioni concluse su imprese con fatturato inferiore a 30 milioni di Euro sono state 51, nel 2009 siamo scesi a sole 24 operazioni, anche se l'incidenza percentuale (vedi Tavola 2) sembra indicare una maggiore propensione in percentuale verso le piccole dimensioni.

Tavola 2 - Distribuzione degli investimenti per classe di fatturato. Fonte: Private Equity Monitor 2009

Le ragioni del limitato interesse verso le vere PMI (non sono PMI, ai sensi dalla definizione EU, le imprese sopra i 50 milioni) sono piuttosto semplici: da un lato, lo sforzo necessario per valutare un investimento in un'impresa di grandi dimensioni è pressoché lo stesso dispiegato per un'impresa più piccola, quindi a parità di risorse umane e finanziarie, viene privilegiata sempre la prima. Dall'altro, l'ingresso di un operatore finanziario in una compagine societaria tipicamente di natura familiare è più difficile quando la famiglia non avverte un vero e proprio limite alla crescita e non si sente “costretta” a ricercare capitali. La motivazione che sta alla base di un maggiore interesse verso le dimensioni minori è puramente opportunistica: le grandi operazioni sono oggi rarefatte e soprattutto si giustificano con una leva finanziaria che non è più disponibile agli operatori del private equity dopo l'esplosione della crisi finanziaria e la scomparsa della liquidità abbondante. Le operazioni più piccole richiedono meno capitali e meno debito e sono oggi più gradite alle banche italiane. Gli operatori che hanno fatto una scelta di campo sulle piccole dimensioni sono una minoranza sui 45 attivi e comunque considerano “troppo piccola” un'impresa se presenti un fatturato di soli Euro 10.000.000.

Una seconda osservazione tratta dalle operazioni di private equity concluse nel 2008 e 2009 riguarda la tipologia dell'investimento. La percentuale di operazioni definite nella tipologia “turnaround” (che qualifica interventi di salvataggio e risanamento su imprese in crisi o definite nel gergo del private equity come “distressed” oppure “special situations”) è salita dal 6% del totale al 16%. Il trend non sorprende, preso atto degli effetti della crisi che hanno fatto registrare crescite nel livello delle sofferenze bancarie nell'ordine del 30% tra 2009 e 2010. Oggi esiste un vasto mercato di imprese “rotte” o guaste, in cui alcuni operatori specializzati stanno attivamente ricercando perle nascoste nelle discariche. La selettività in questo campo è fortissima. Gli imprenditori in crisi non possono fare affidamento nell'arrivo di un private equity salvifico, se non nei pochi casi in cui gli attivi siano molto sottovalutati (tipicamente se intangibili come i marchi) e non vi sia altra alternativa all’abbandono, per sempre, del controllo dell'azienda. In questi casi il private equity per special situations interviene e con pochi mezzi acquista la maggioranza - insieme a qualche rischio legale di potenziale insolvenza - per attuare un piano di ristrutturazione e rilancio, installando manager specializzati nel turnaround e incentivati da stock option basate sul successo dell’operazione.

3. La crisi d’identità del Private Equity

Il rapporto tra PMI e Private Equity va esaminato anche sul piano qualitativo e non solo rapportato ai numeri. Uno studio pubblicato a metà 2010 dalla società di consulenza Global Strategy distillato nell’articolo “Quando il private equity non aiuta le PMI” (nota)

, ha filtrato un campione di 12.612 PMI (definite impropriamente PMI con fatturato tra 20 e 150 milioni di Euro) per estrarre le 194 PMI eccellenti, sulla base di una serie di indicatori quantitativi. Nei 194 campioni nazionali i fondi di private equity o finanziatori puri erano presenti solo in 11 casi. Lo studio deduce che i fondi di private equity non sono necessariamente alla base del successo delle 194 top. Una conclusione un po' eccessiva, perché dimentica che chi gestisce bene un'impresa non avverte alcun bisogno di fare sedere a tavola un soggetto finanziario che ha solo in mente di restare qualche anno e poi uscire incassando una congrua plusvalenza. Non a caso lo stesso studio rileva che il 40% degli imprenditori intervistati non ha alcuna intenzione di aprire il capitale, mentre coloro che non rifiutano l’idea di soci esterni alla famiglia propendono in 8 casi su 10 per un socio industriale.

Della crisi d'identità hanno parlato pubblicamente gli stessi operatori storici. Gianfilippo Cuneo in un articolo (nota)

ha stigmatizzato tutte le cattive abitudini degli operatori (in particolare il fenomeno dei secondary buyout in cui un fondo esce vendendo a un secondo fondo che indebita nuovamente la società per ottenere il rendimento atteso sul capitale investito) e ha concluso sostenendo che “le 50 transazioni all'anno che eravamo abituati a vedere si ridurranno a qualche decina, ma, come diceva Paul Valery, il futuro non è più quello di una volta”. Del calo di reputazione del private equity ha parlato anche Eugenio Morpurgo (AD di Fineurop Soditic) in un altro articolo (nota)

arrivando a toccare tasti delicati come “l'ambizione di gigantismo, soprattutto da parte dei fondi esteri, e l'impreparazione di alcuni gestori”. Fattori che hanno avuto come conseguenza l'abbandono di investimenti con necessità di forti ricapitalizzazioni per superare la crisi in cui “soci di maggioranza, fondi internazionali di grande nome, hanno di fatto consegnato le chiavi delle aziende ai creditori”. Morpurgo auspica maggiore attenzione sull'effettivo contributo che ciascun fondo “potrà apportare alla crescita del fatturato e degli utili operativi”, indirettamente confermando che questo contributo non c'è stato in troppi casi. Ulteriore esempio delle problematiche vissute dal comparto del private equity può essere anche la recente battaglia avvenuta su Cape Live, uno dei pochi fondi di private equity quotati in Borsa. Nel mese di gennaio un fondo distressed (Atlantis Capital Special Situations) ha tentato una scalata parzialmente ostile insieme ad alcuni soci minoritari per impadronirsi del portafoglio investimenti del fondo Cape Live, a prezzi di Borsa estremamente bassi e convenienti rispetto al NAV (Net Asset Value) rappresentato dalle partecipazioni del fondo, alcune con problematiche finanziarie. La fame d’investimenti con ritorni rapidi, l'eccedenza di capitali “impegnati” nei fondi ma non ancora investiti, possono portare anche a situazioni estreme, che danneggiano ulteriormente la reputazione dell'intero comparto.

4. Le nuove prospettive del Private Equity e il rapporto con i piccoli imprenditori

Penso di avere chiarito, spero in modo oggettivo, che il rapporto tra il 'vecchio' private equity e il mondo degli imprenditori medio - piccoli è marginale e avvolto in una patina di estrema diffidenza proprio da parte di chi dovrebbe percepire i benefici, a maggior ragione oggi che la crisi ha messo a nudo i difetti e i limiti dei fondi. È ora opportuno analizzare i possibili percorsi di sviluppo nel 2011 e nei prossimi anni.

Riprendo alcuni dei concetti di Morpurgo che condivido pienamente: “Quanto alla tipologia delle operazioni, nei prossimi anni, vedo soprattutto la necessità di capitale per lo sviluppo (development capital), spesso anche in posizione di minoranza. Le aziende sane e che crescono avranno bisogno di capitali per completare i propri progetti e per molte aziende, passato il periodo delle moratorie concesse dagli istituti di credito e dei rinvii sulle decisioni di ripatrimonializzazioni, gli aumenti di capitale saranno ineludibili... I fondi di private equity saranno inoltre i motori ideali per la creazione di poli in alcuni comparti industriali tipicamente frammentati) e già in questo anno [ndr il 2010] si sono registrate interessanti operazioni di aggregazione, ad esempio nel settore chimico.” Morpurgo ha centrato uno dei punti chiave, dimenticando di aggiungere che molte piccole e medie imprese sono rimaste sane sotto il profilo industriale e commerciale, ma assai vulnerabili su quello finanziario per effetto di una combinazione perversa tra dilatazione dei tempi di incasso dei crediti e reazione restrittiva del sistema bancario. Sistema bancario il quale ancora non ha le competenze (e forse il coraggio) di guardare ai piani industriali futuri più di quanto faccia verso il bilancio depositato (oggi è ancora quello del 2009!). Una quota non banale di PMI necessita la scintilla da immissione di capitali freschi per fare partire progetti veri di riposizionamento e ricrescita. I capitali purtroppo sono stati abbondantemente bruciati dalle famiglie imprenditoriali nel corso dell'ultimo decennio anche con iniziative immobiliari non sempre fortunate e da una propensione al consumo forse eccessiva, che hanno poco a che fare con la sobrietà del primo miracolo industriale italiano. La parola “minoranza” rimane ancora indigesta per molti fondi, convinti che solo la quota di maggioranza consenta la way-out agevole dall'investimento in direzione di una società industriale, della Borsa o di un altro fondo. I fondi combattono contro la determinazione delle famiglie-imprenditrici nella conservazione del controllo del capitale a tutti i costi, ostinazione che spiega in negativo anche l'enorme numero di imprese in procedura concorsuale o fallimento e la fortissima pressione sul sistema bancario a cui viene chiesto, moratoria dopo moratoria, di continuare a finanziare imprese con troppa leva finanziaria.

Anche sul fronte delle imprese in crisi c'è molto da fare. Detto che i fondi operanti nelle “special situations” sono troppo pochi e probabilmente troppo speculativi, è giusto fare notare che molte PMI hanno competenze, prodotti, brevetti e manodopera qualificata sufficienti a competere con successo su molti mercati internazionali. E allora come mai soffrono e stanno rischiando l'estinzione? Sicuramente per un problema dimensionale che va disaggregato in fattori precisi per comprendere quale ruolo possano avere i fondi di private equity. Le imprese nella fascia dimensionale critica (mediamente tra i 3 e i 10 milioni di fatturato) hanno carenze finanziarie ma soprattutto strutturali:

- non possono avvalersi di competenze qualificate in settori chiave come la tecnologia, il marketing e la stessa finanza. Semplicemente il conto economico non permette a queste imprese di assumere e pagare personale qualificato e aggiornato;

- non hanno il tempo e la liquidità per varare i progetti necessari all’incremento delle vendite (ad esempio aprendo nuovi sbocchi sui mercati) ancora affidato a metodi poco efficaci, o all’abbassamento del punto di pareggio sfruttando metodologie e tecnologie d’avanguardia. Né possono attendersi dal sistema bancario il supporto per questi investimenti, se non quando sono già ampiamente in zona di sicurezza. Nella situazione attuale forse solo un’impresa su due lo è veramente.

Il sistema bancario è ripiegato sulla difesa (tardiva) della qualità del portafoglio crediti e non ha sufficienti competenze per assumersi rischi aggiuntivi. Non ha neppure raggiunto lo stadio di consapevolezza che molti dei finanziamenti concessi sono a un grado tale di rischio che avvicina il profilo di rischio del capitale proprio; si continua a vedere solo la percentuale del rischio di competenza della singola banca, senza riconoscere che nelle situazioni di crisi d’impresa è l’intero sistema bancario che soffre il danno maggiore proprio per non avere agito di comune accordo, come accade invece nelle crisi di maggiore dimensione (vedi i recenti casi Tassara e Risanamento).

La trappola finanziaria che tarpa le ali a questa importante fascia di PMI e non le consente di fare quanto necessario per riposizionarsi e rilanciarsi potrebbe essere spezzata dall’intervento di capitali “intelligenti” anche quando il ritorno sul capitale non è giustificato dalla sola leva finanziaria o da prospettive di crescita pressoché certe. I fondi di private equity hanno a disposizione l’intera cassetta degli attrezzi per il rilancio sotto il profilo dell’affitto di competenze, dell’accesso a informazioni di settore o mercati internazionali, conoscono le tecnologie che possono fare la differenza e possono valutare obiettivamente pro e contro di integrazioni industriali. La piccola dimensione frena questo meccanismo virtuoso che avrebbe invece terreno fertile nel sistema delle PMI, se solo si accettasse che l’idea di sfilare l’azienda alla famiglia che l’ha fondata e la possiede non è sempre e comunque la soluzione di successo.

Da questo punto di vista rimango sostanzialmente pessimista che gli operatori di private equity possano cambiare atteggiamento e siano indotti a sviluppare un settore a metà strada tra ciò che chiamano development capital (che presuppone imprese finanziariamente sane, anche se povere) e il segmento distressed, che si rivolge a casi di crisi conclamata per acquistare imprese quasi a costo zero e recuperare attraverso un mix di vendita di assets e di turnaround aziendale, ma sempre sostituendosi del tutto all’imprenditore nel controllo.

Un elemento di discontinuità nel mercato esiste, tuttavia, ed è rappresentato dall’ingresso dell’operatore Stato in modi e forme che non hanno precedenti nel nostro Paese.

5. Il Fondo Italiano di Investimento

Ha avuto, come spesso capita in Italia, una lunga fase di gestazione essendo nato formalmente il 16 dicembre del 2009 su iniziativa di sette soci: il Ministero dell’Economia e delle Finanze, l’ABI, la Cassa Depositi e Prestiti, Confindustria, e tre banche (Intesa SanPaolo, Monte dei Paschi e Unicredit). Ha iniziato a operare attivamente solo a fine 2010 sotto la guida di un team composto dal presidente Marco Vitale (decano del private equity come past-president AIFI), dall’amministratore delegato Gabriele Cappellini (ex-MPS) e da specialisti come Luigi Tommasini (AXA), Roberto del Giudice (AIFI), Francesco Sogaro (Atlantis Capital Special Situations) Giampaolo Di Dio (Tlcom Capital). Ha una dotazione iniziale elevata: 1,2 miliardi di Euro che potranno arrivare sino a 3 miliardi, da spendere in investimenti in PMI con fatturato compreso tra 10 e 100 milioni (non si capisce perché quelle più piccole siano state drasticamente escluse…) per sostenere il loro sviluppo in ambito internazionale e agevolare la patrimonializzazione e l’aggregazione tra imprese.

L’orizzonte temporale del FII è di 5 anni per l’investimento, 5 per il disinvestimento e 2 anni di proroga per ciascuna delle due fasi, per un totale di 14 anni, ben oltre l’orizzonte normalmente utilizzato oggi dai normali fondi di private equity. Il Fondo può acquisire partecipazioni di minoranza dirette nel capitale (ma solo in imprese con fatturato superiore a 20-30 milioni), in co-investimento con altri fondi purché questi adottino gli stessi obiettivi temporali e di finalità, con strumenti come i prestiti convertibili o partecipativi e come Fondo dei Fondi, investendo in altri Fondi. FII si aspetta ritorni significativamente inferiori a quelli attesi dagli operatori totalmente privati e di contribuire alla quotazione in Borsa delle PMI, che oggi langue in numeri assolutamente risibili.

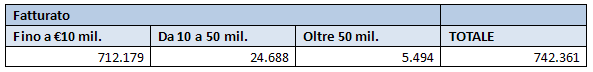

Un peccato che nello stesso allegato alla presentazione del Fondo compaia una tabella sulla ripartizione delle imprese per classi di fatturato che riportiamo di seguito in sintesi:

Tavola 3 - Ripartizione imprese italiane per fascia di fatturato. Fonte: elaborazione su dati Camere Commercio

Il Fondo Italiano d’Investimento taglia fuori oltre 700.000 piccole imprese - come se fossero casi che non meritano piani di sviluppo e patrimonializzazione - e si concentra in pratica su 25.000 soggetti. Nonostante queste evidenti limitazioni il Fondo e Confindustria hanno avviato negli ultimi mesi un serrato programma di sensibilizzazione degli imprenditori per presentare il Fondo e la sua operatività nelle sedi territoriali di Confindustria, mentre i manager del fondo sono già alle prese con l’esame dei primi dossier. In una delle prime uscite pubbliche, il presidente Vitale ha parlato di un obiettivo di 200 investimenti da realizzare grazie alla dotazione iniziale, per un importo medio di Euro 6 milioni ciascuno. 200 imprese non sono poche, ma sono pochissime in assoluto rispetto alle 742.361, buona parte delle quali avrebbe bisogno di iniezioni di capitale e di supporti manageriali.

6. Altre iniziative

Se si escludono i circa 50 operatori rimasti sul mercato del private equity e il Fondo promosso dal Ministero dell’Economia, cosa rimane a disposizione delle imprese più piccole? Non mi risulta che si trovi qualche elenco sulle Pagine Gialle del variopinto mercato finanziario tale da potere individuare altri soggetti disponibili a immettere capitale in piccole imprese. Esiste tuttavia una serie di piccoli operatori e soprattutto di investitori che non si qualificano strettamente come operatori di private equity, ma sono interessati ad investire, anche con quote di minoranza, insieme a imprenditori “corti” di capitale, con una logica spesso settoriale e talvolta semplicemente geografica. Difficile stabilire il successo della chimica tra questi piccoli investitori e gli imprenditori che aprono a loro il capitale, superando le storiche resistenze all’ingresso di soci nei consigli familiari. Posso segnalare tra gli altri un’iniziativa interessante della Confindustria di Varese, l’UNIVA, che insieme a Intesa SanPaolo (40%) e alla Univa Partecipazioni (60%), in cui sono confluiti fondi di imprenditori varesini, ha dato vita a Varese Holding, una finanziaria di partecipazioni con un capitale di Euro 4,5 milioni. Varese Holding ha preso quote di minoranza in due imprese più piccole (l’ultima, la Ellamp, fattura 15 milioni) dopo avere valutato oltre 50 dossier. Nel campo delle iniziative pubbliche regionali, il fondo Alladin Ventures sgr costituita da Friulia, la finanziaria regionale, ha una dotazione di Euro 28,6 milioni e prevede l’investimento in circa 15 aziende attive nei settori delle scienze della vita, clean technologies, nanotecnologie, ICT e componentistica ed il conseguimento di un ritorno finanziario al momento della dismissione delle singole di partecipazioni mediante quotazione in borsa o cessione a terzi, tipicamente entro 3-5 anni dal momento dell'investimento.

7. Conclusioni

Se è vero che il mercato italiano del private equity si è pesantemente ridimensionato nel corso del 2009 e del 2010, a seguito della crisi finanziaria e di liquidità, è altrettanto vero che la crisi di questo particolare segmento del mercato finanziario ha tolto ben poco al finanziamento delle PMI perché storicamente ha sempre dato poco. L’uscita precipitosa di molti fondi esteri, la rarefazione delle grandi operazioni e dei secondary buyout farebbe ipotizzare una discesa verso dimensioni d’impresa minore da parte dei cinquanta operatori attivi, ma sembra ancora improbabile che l’interesse degli operatori possa scendere al di sotto di una soglia psicologica situata tra i 15 e i 20 milioni di fatturato. La stessa impostazione è stata purtroppo adottata dal Fondo Italiano di Investimento da poco operativo con una maxi-dotazione di capitale, che pure si propone con elementi di rottura rispetto al private equity tradizionale per durata dell’investimento e finalità moderate di ritorno.

Rimane scoperto un ampio bacino di piccole e medie imprese, nella fascia minore di fatturato (3-15 milioni), che ha esigenze di nuovi mezzi propri e di competenze esterne per sostenere progetti di risanamento, di riposizionamento strategico e di recupero dei fatturati persi nel corso della crisi. Una fascia in cui convivono imprese con destini probabilmente segnati da una fragilità irrecuperabile e imprese in cui la qualità dei prodotti e dei processi, testimoniata dal valore del portafoglio clienti, sarebbero recuperabili e integrabili fra di loro nelle nuove reti d’impresa con capitali tutto sommato modesti.

DOI 10.4439/cf1

Commenta (0 presenti)